一言で「相続対策」と言っても、その目的は何でしょうか?

相続税を少しでも減らしたい、兄弟仲良く財産を分けられるようにしてあげたい、少しでも財産を遺してあげたいなど、それぞれの想いがあってのことだと思います。

相続対策には様々な方法がありますが、金額的に大きく対策をするにはやはり不動産の活用が欠かせません。

当相談室は「相続と不動産」をテーマに、不動産を活用した相続対策についてご紹介しております。

以下に代表的な方法を3つご紹介しますので、ぜひ参考にしていただければと思います。

こどものために家を買ってあげよう(生前贈与)

「こどもの為に家を買ってあげましょう!」と言っても、家を購入してから「どうぞ」と渡してしまうと贈与税の対象となってしまいます。

ここで言っている方法は、「家を買うための資金をあげましょう」ということです。

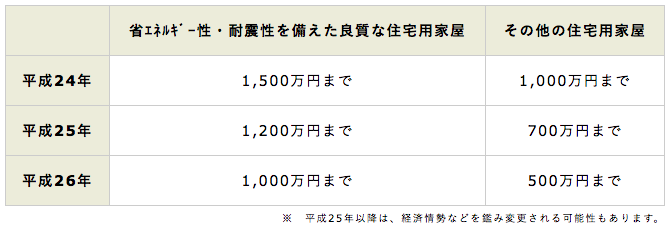

「家を買う」という目的での資金の贈与であれば、直系尊属(父母、祖父母など)から現金を受け取ったとしても、通常の贈与税の非課税枠(年間110万円まで)とは別に、下記の金額で非課税となります。

※平成24年3月30日に参議院で可決された内容です

上記非課税枠と併用して、さらに大きく活用できる制度があります。

それが「相続時精算課税制度」と呼ばれるもので、この制度の適用を受ければ2,500万円までの贈与なら贈与税が非課税となります。

もちろんただ単に非課税となるわけではなく、贈与者が亡くなったときに、遺産にその贈与を受けた財産を加えて相続税を計算することになるのですが、多額の現金を受け渡すことができる制度として広く活用されています。

両方の制度を活用すれば計3,500万円までが非課税になります。(平成24年時点)

賃貸物件(収益物件)を購入しよう

手元に金融財産(現金や預貯金など)がどれぐらいあるかによって相続対策の効果に差がありますが、原則として金融財産はそのままの価額が相続税の課税対象となります。

(例:5,000万円の現金を持っていた場合、5,000万円に対して相続税がかかる)

それに対してマンションなどの不動産物件の場合、購入したときの金額に対して相続税がかかるのではなく、相続発生時のその不動産の評価額に対して相続税がかかることになるのです。

その不動産が自己の居住用ではなく賃貸物件(収益物件)であれば、さらに評価額を抑えることが可能になります。

最愛の奥さん(旦那さん)に自宅を譲ろう

この制度は「長年連れ添ったパートナーへの愛情表現」と言えるかもしれませんね。

結婚して20年以上になるご夫婦なら、贈与税の配偶者控除というものが利用できます。

具体的には、自宅不動産や自宅を購入するための資金をご夫婦の間で贈与した場合、贈与税の課税対象となる価格から最高で2,000万円までが控除されるという制度です。

20年以上連れ添ったご夫婦に関わらず、誰でも年間110万円の贈与税の基礎控除がありますので、それと合わせると、最高で2,110万円まで贈与税がかからないということになります。

それだけでなく、この制度にはさらにお得な面がたくさんありますので、長年連れ添ったご夫婦であれば是非ご活用いただきたい制度の一つです。

ただし、この制度の適用を受けられるのは夫婦間で一回限り(同一の夫婦間)となっていますので、その点にはご注意いただきたいと思います。

自宅不動産をパートナーに贈与する場合、不動産の名義変更等の手続きが必要となります。

当相談室では専門の司法書士が対応いたしますので、ご希望の方はぜひお問い合わせください。