「相続空き家の3,000万円特別控除」は、相続した空き家の売却時に大幅な節税が見込める特例です。しかし、適用要件が厳しく、すべての相続した空き家が適用になるわけではありません。

また、同特例は度々改正されており、2024年にも適用要件に大きな変化がありました。この記事では、最新の「相続空き家の3,000万円特別控除」の適用要件と効果を解説します。(2024年7月時点)

相続空き家の3,000万円特別控除とは?

相続空き家の3,000万円特別控除とは、相続した空き家の売却で発生した譲渡所得を最大3,000万円まで控除してくれる特例です。

譲渡所得とは?

譲渡所得とは簡単にいえば「不動産を売ったことによる利益」を指しますが、購入金額と売却金額の差額を指すものではなく、次のような計算式で算出します。

譲渡所得=譲渡収入金額 − (取得費 + 譲渡費用)

譲渡収入金額

譲渡収入金額とは、空き家を売却したことによって得た金額を指します。売却金額のみならず、固定資産税や都市計画税の清算金も譲渡収入金額に含まれます。

取得費

取得費は、売却した空き家の取得にかかった金額から減価償却費を引いた金額です。減価償却費とは、経年によって損なわれる費用を計上するための費用です。減価償却費は、次の計算式で算出します。

減価償却費=建物の取得金額 × 0.9 × 償却率 × 経過年数

木造住宅の減価償却率は「0.031」です。たとえば、3,000万円で取得した木造の住宅(建物)を10年間所有した場合の減価償却費は、次のようになります。

3,000万円 × 0.9 × 0.031 ×10年 =837万円

なお、建物を取得した当時の売買契約書や工事請負契約書などを紛失してしまい、取得費がわからない場合は「譲渡収入金額の5%」を取得費として譲渡所得を計算することになります。譲渡収入金額の5%ということは、売却によって3,000万円が得られた不動産の取得費が150万円とみなされてしまうということ。これにより譲渡所得が跳ね上がってしまうおそれがあるため、できる限り取得金額がわかる書類は探し出すようにしましょう。

譲渡費用

譲渡費用とは、空き家の売却にかかった費用です。仲介手数料や登記費用、印紙税などの諸費用がこれに該当します。

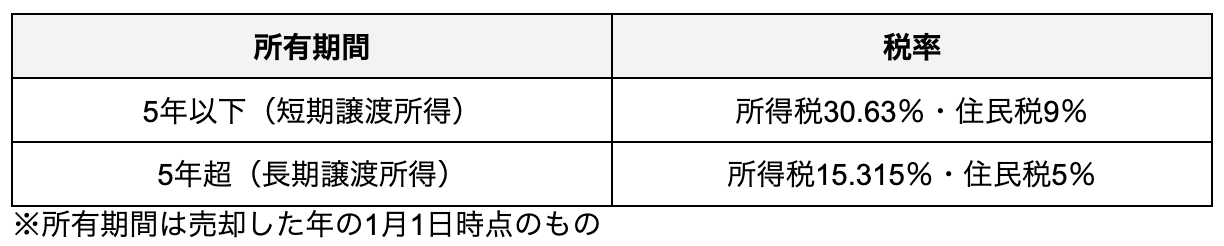

譲渡所得には所得税・住民税が課される

譲渡所得には、所得税(復興特別所得税含む)と住民税が課されます。税率は、売却した空き家を所有していた期間によって次のように異なります。なお、空き家を所有していた期間は被相続人が所有していた期間も含まれます。

譲渡所得が最大3,000万円控除されれば税額を大幅に下げられる

たとえば、10年以上所有していた空き家を売却し、1,000万円の譲渡所得が出た場合の税額は所得税が153.15万円、住民税が50万円と決して少ないものではありません。

しかし、相続空き家の3,000万円特別控除が適用になれば、譲渡所得が3,000万円控除されるため、1,000万円の譲渡所得が出ても税額をゼロとすることができます。

税制改正で緩和! 相続空き家の3,000万円特別控除の適用要件

相続空き家の3,000万円特別控除は、適用要件が厳しい……というより難しい特例です。わかりやすいところでいうと、まず以下の3つを満たしている必要があります。

- 昭和56年5月31日以前に建築されたこと

- 区分所有建物登記がされている建物でないこと

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

2つ目の「区分所有建物登記」はマンションなどの集合住宅です。また、3つ目にあるように、原則的に相続直前に被相続人以外が住んでいた場合は適用となりません。したがって、同特例は前提として「直前まで被相続人が住んでいた昭和56年5月31日以前に建築された戸建て」が対象となります。

ただし、2022年度には、被相続人が要介護状態などで相続直前に自宅から高齢者施設などに入居していた場合も適用が認められる改正が加えられています。

空き家が「そのまま」の状態では適用にならない

原則的に「直前まで被相続人が住んでいた昭和56年5月31日以前に建築された戸建て」である必要がある同特例の適用要件ですが、空き家が建てたままの状態では適用されません。

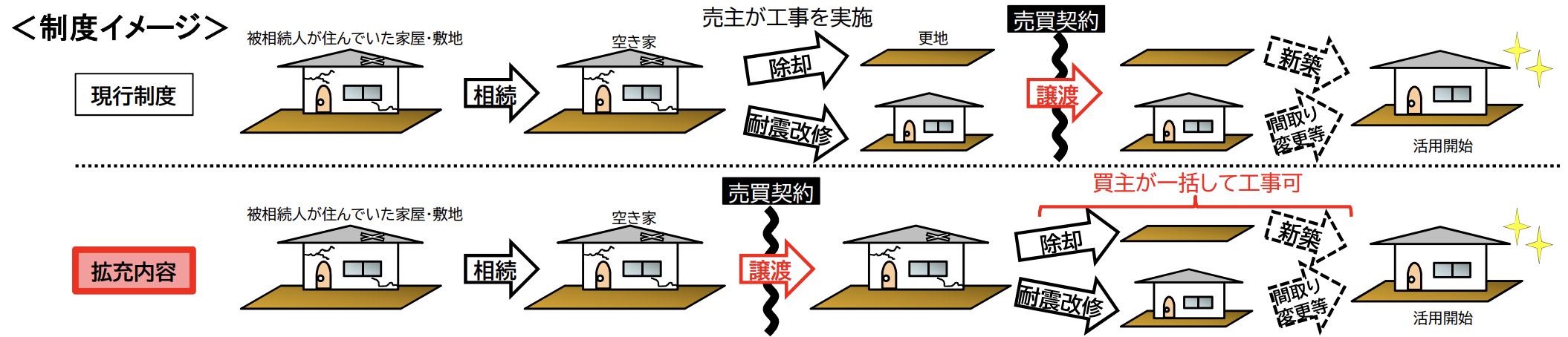

この特例は、空き家の減少や活用、健全な維持・管理を目的としているため、適用を受けるには空き家を除去するか、空き家の耐震改修を実施する必要があります。

つまり、売主は売却の前に空き家を除去して土地として売却するか、耐震リフォームをして耐震性を高めたうえで売却しなければなりません。

(出典:国土交通省)

ただし、2024年からこの要件は緩和され、買主が購入した翌年の2月15日までに空き家の除去か耐震リフォームを実施した場合も適用されることとなりました。引き続き、売主が売却前に空き家を除去、あるいは耐震リフォームする場合も適用要件を満たします。

その他の主な適用要件

- 相続の開始があった日以後3年を経過する日の属する12月31日までに売却

- 相続財産を譲渡した場合の「取得費加算の特例」や「収容等の場合の特別控除」など他の特例の適用を受けていない

- 売却金額が1億円を超えていない

- 相続から売却・空き家の除去までに事業用として利用したり、賃貸に出したり居住したりしていない

- 買主が売主の配偶者や直系血族、生計を共にする親族など特別な関係性の人ではない

まとめ

相続空き家の3,000万円特別控除の節税効果は非常に高いですが、適用するにはこれまで空き家の除去や耐震リフォームが必要でした。しかし、税制改正によって買主が購入後に空き家を除去したり、耐震化したりしてもこの要件を満たすこととなりました。これにより、再販を目的とした不動産業者や解体・リフォームをして活用したいと考える方に向けて売却するという、新たな販路が開拓できるようになったといえるでしょう。

相続した空き家の売却をお考えの方は、お気軽に不動産あんしん相談室にご相談ください。

不動産のお悩み30分無料相談実施中

当相談室では、お電話での初回30分無料相談を実施しております

※氏名および地域名を公表いただける方のみ

※その後30分毎に5,000円(税別)で対応可(料金は先払いとなります)

※無料相談内でご満足いただけた場合は、口コミ投稿をお願いしております

LINEやZoom、FaceTime、メール、電話などあらゆるデバイス・アプリでご相談いただける体制を整えておりますので、1人で悩まず、ぜひ一度不動産あんしん相談室までご相談ください。

電話:0120-619-099(通話料無料)

メール:お問い合わせフォーム

LINE:不動産あんしん相談室「LINE」お友達登録