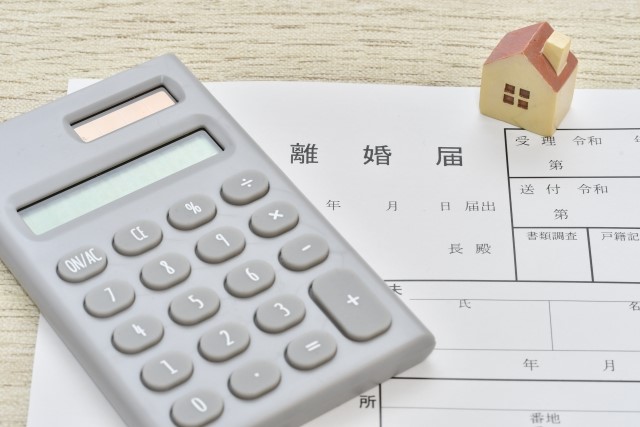

日本の離婚率は年々増加傾向にあります。

厚生労働省が令和元年に発表した2018年のデータによると、婚姻件数599,007件に対して離婚件は208,496件と離婚率は実に34.8%でした。

つまり、3組に1組は離婚していることになります。もしかしたら、あなたも今まさに離婚を考えている一人かもしれません。

離婚を考えたときによく出る悩み

離婚を考えているあなたにとって「そもそも離婚するべきか?」「相手が離婚に応じてくれるか?」といったことが、頭の中の多くの部分を占めていることでしょう。

そして離婚することに決めたとしても、今度は「離婚後にどのように生計を立てるか?」「どこに住むか?」、子供がいれば「親権はどうするか?」など離婚後の生活のことで頭がいっぱいになるのは当然のことでしょう。そうなると、離婚の際の財産分与のことまで考えが及ばないかもしれません。

財産分与は離婚後2年以内に行えばよいので、「離婚後に考えよう」とお考えの方もおられるでしょう。

また、相手が財産分与について真摯に交渉に応じないということもありますし、最悪の場合、相手方と連絡が取れなくなってしまうというケースもあります。ですから、財産分与については離婚時に決めておくのが最善といえるでしょう。

離婚に伴う住宅ローントラブル

もしあなたが婚姻時に住宅を購入していて、住宅ローンを抱えている場合、この財産分与はより複雑になります。

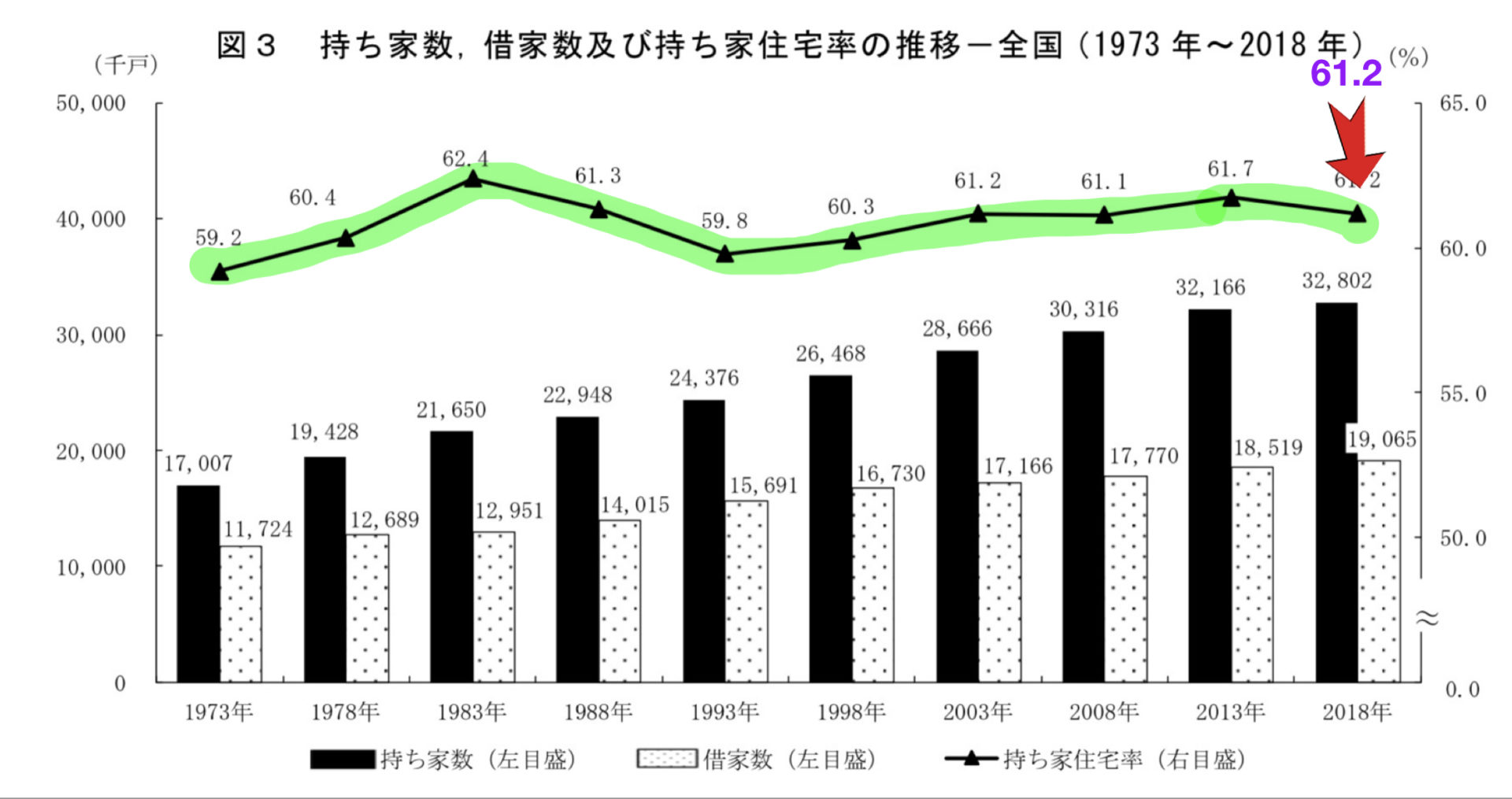

総務省が発表するデータによると、持ち家に住んでいる人の割合、いわゆる持ち家率は日本全体で61.2%(平成30年)に上ります。

<参考>総務省「平成30年住宅・土地統計調査」

では、そのうちどれほどの人が住宅ローンを利用しているのでしょうか?

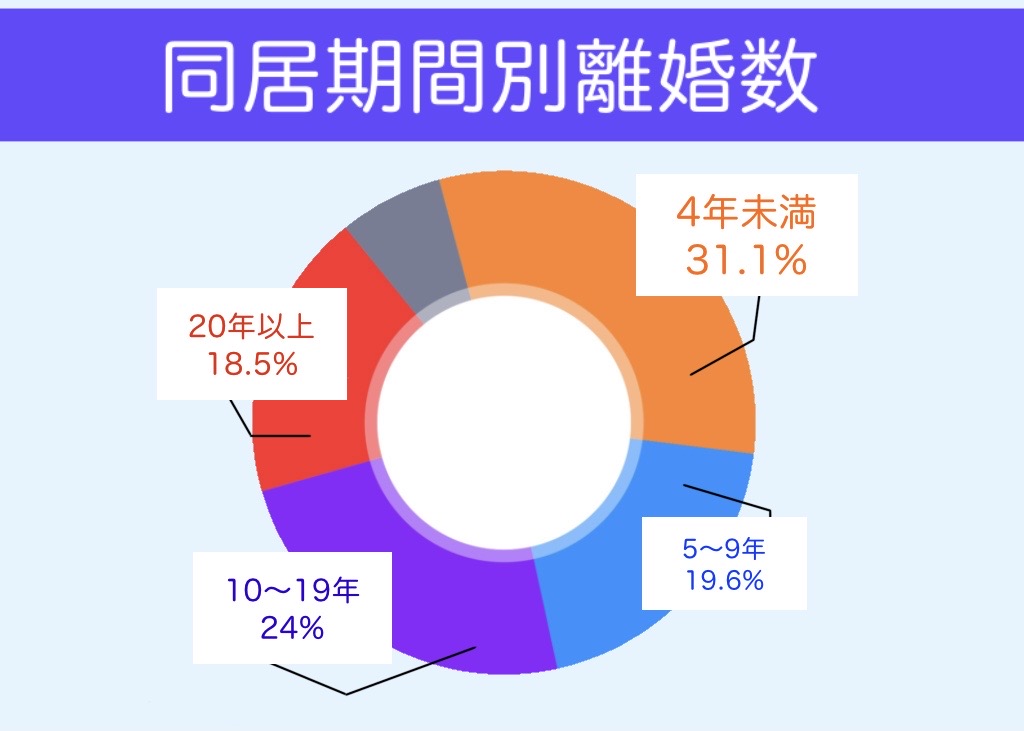

なんと住宅ローン利用率は約6-8割、中古物件でも約5割になります。そしてその返済期間の平均が27年なのに対して、離婚の際の婚姻期間は75%が20年未満です。

ですから、離婚の際に相当数の人が住宅ローンを抱えていることが推察されるのです。

もしあなたが住宅ローンを抱えているとするならば、離婚に際して調べておかなければならないのは以下の点です。

離婚時に調べるべきマイホーム事情

①住宅の名義人を確認する

住宅の名義人は夫ですか?妻ですか?あるいは共有名義でしょうか?

土地と建物の名義人が異なる、あるいは土地の名義がどちらかの親族ということがあるでしょうか?

②住宅ローンの債務形態を確認する

ローンの名義人(債務者)は夫ですか?妻ですか?あるいは連帯債務でしょうか?

夫婦のどちらか、あるいは親族などが連帯保証人になっていますか?

③住宅の市場価値と住宅ローンの残債を調べる

ローンの残債より住宅の市場価値のほうが高い状態をアンダーローンといい、家の売却益から残債を返しても、売却益が残る状態です。

一方、住宅の市場価値よりもローンの残債のほうが多い状態をオーバーローンといい、家を売却益から債務を返済しても残債が残る状態です。

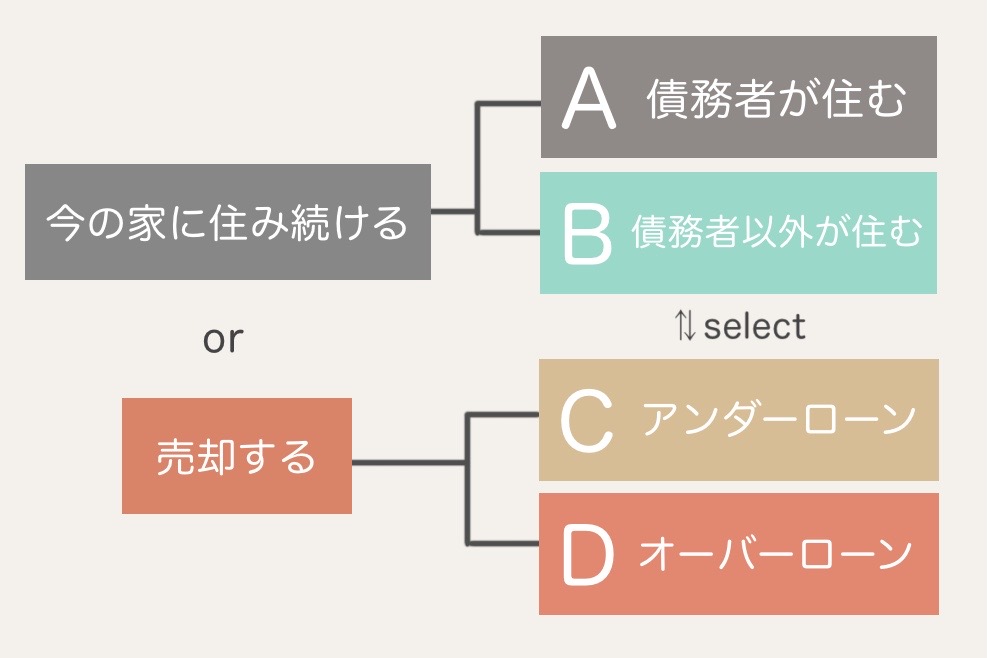

④離婚後もどちらかが自宅に住み続けるか?別の場所で生活するか?

どちらも別の場所に住む場合は、住宅の売却を検討することになります。

しかしどちらかが住む場合には、名義人・債務者が住むのか、そうでないのかによって、解決方法は大きく変わってきます。

では、以下で具体的なケースを考えていきましょう。

住み続けるor売却する

分かりやすいように、住宅の名義人と住宅ローンの名義人はどちらも夫であると仮定して考えてみましょう。

どちらかが今の家に住み続ける場合

A.夫が住み続ける場合

この場合、ローンの名義人が離婚後も家に住み続け、ローンの返済も行なうわけですから、大きな問題は生じません。ただし、妻が連帯保証人に指定されている場合は注意が必要です。

なぜなら夫のローンの返済が滞れば、連帯保証人である妻に返済義務が生じるからです。そのような事態が生じないようにするには、金融機関に連帯保証人の変更を了承してもらう必要があります。

連帯保証人の変更は基本的には大変難しいのですが、勤務先が大企業の人や公務員など収入が安定していると思われる人が新たな連帯保証人であれば、変更が許可されることもあるので、金融機関に相談してみましょう。

また、別の金融機関で住宅ローンを組み直すという方法もあります。これまでとは全く異なる金融機関への借り換えの申し込みをするのです。

借り換えができれば、元の銀行へは住宅ローンを全額返済することになるので、おのずと連帯保証人からは外れることになります。

連帯保証人のまま離婚すれば、返済の責任はずっとついて回ることになりますから、しっかりと対処しておきましょう。

B.妻が住み続ける場合

妻が家に住み続け、名義人である夫はその家に住まないにも関わらずローンだけを支払う、というのは大きなリスクが伴います。なぜなら夫の返済が滞れば、妻は家を追い出されることになるからです。

夫にしてみれば、自分は住んでいないのに何年、何十年とローンを支払わなければならないわけですから、自分の生活が苦しくなればローン返済を放棄してしまう可能性も十分に考えられます。

このような事態を避けるためには、住宅ローンの名義を妻に変更するのが一番良いのですが、実際にはかなり難しいでしょう。

そこで、妻が住み続ける場合には、「名義は変更せずにローンは妻が返済する」「ローンの支払いを養育費等の名目で公正証書に記載する」といった対応をすることができます。

公正証書にその旨をきちんと記載しておけば、相手がローンの支払いを怠った場合に、裁判を起こさなくても強制執行することが可能です。

もしそのような対処が難しいようであれば、将来の不安を解消するために、のちほど説明する「任意売却」という方法をとることができます。また「リースバック」といわれる方法で、今の家に住み続けることも可能です。

※名義人が複数の場合

離婚後も不動産が共有名義のままというのはあまり良い状態とはいえません。

なぜなら、その不動産を売却するときには共有者全員の同意が必要になってくるからです。

さらに、もしどちらかが亡くなった場合は、共有分をその遺族(通常は複数)に相続しなければならず、共有名義人はもっと増えてしまいます。

住宅が共有名義になっている場合は、第三者の連帯債務者を加えたり、別の金融機関で住宅ローンを組み直したりして、名義を変更しておく必要があるでしょう。

家を売却する場合

C.アンダーローンの場合

アンダーローンになっている場合は、住宅を売却してローンを一括返済し、残った売却益を二人で分ければよいことになり、それほど複雑な問題は生じないと考えられます。

D.オーバーローンの場合

オーバーローンの場合でも、住宅の売却益をローン返済に充てた後に残る負債額が軽微な額であれば、互いの自己資金で完済することも可能です。

しかし実際には、自己資金では完済できないほどの負債額が残るケースがほとんどのため、その場合は別の方法を検討しなければなりません。具体的には、任意売却という解決法があります。

任意売却とは

オーバーローンで、なおかつ残債を自己資金でまかなえない場合、その住宅を普通の方法で売却することはできません。なぜでしょうか?

答えは、住宅ローンのある住宅には「抵当権」が設定されており、住宅ローンの支払いが滞った場合には、債権者(一般にはお金を貸している金融機関)はその住宅を競売にかけることができるからです。

金融機関はローンが完済されるまでは、抵当権を外すことはしません。ですから、一般の方法で売却しても抵当権が設定されたままでは、その住宅を買いたいという人はいませんよね。

そこで行われるのが任意売却です。

その後、売却益をローン返済に充てた上で残った債務を、無理のない範囲でどのように返済したらよいか金融機関と話し合い、最終的には「月に〇万円ずつ返済する」などの取り決めを設けることになります。この場合、それまでの住宅ローン支払額よりも支払額を少なく設定することが可能です。

競売にはない任意売却のメリットは?

任意売却のメリットは何でしょうか?

一般的にローンの返済が滞った場合、自宅は競売にかけられることになります。競売は、通常の売買よりも売却金額が3割程度は低くなりますし、その住宅が競売にかけられたことが公示されますから、近所の人にも知られてしまう可能性があることは避けられません。

しかし、任意売却の場合は、一般の市場価格での売買が可能ですし、ローンの返済が難しいことを近所に知られることもない、というメリットがあります。

金融機関としては、任意売却後の残債は無担保になるので、本来なら避けたい形なのですが、競売になったとしても、やはり残債は無担保になるわけですから、それならより高い金額での売却が可能な任意売却に同意するほうが有利と判断する場合もあるということです。

最近の傾向としては、任意売却を利用する方が増えているようです。

どこに相談したらよいのか

不動産の市場価値を調査したり、自宅を売却したりするのを自分で行うのは難しいですし、ローンの一括返済のために金融機関に相談に行ったり、資料作成や登記手続きをしてくれる司法書士とも連絡を取らなければなりません。

離婚問題を専門に扱っている弁護士に依頼すれば、すべての問題を一括して相談できるので一番楽ですが、数十万円〜状況によっては100万円を超える費用がかかってくるため一般的には難しいでしょう。

最近は離婚カウンセラーや不動産業者、ファイナンシャルプランナーなどでもこうした問題を総合的に扱ってくれる業者も出てきていますので、そうした業者を探して相談してみるのも良いかもしれません。

当相談室では、オンラインでの初回60分無料相談を実施しており、LINEやZoom、FaceTime、メール、電話などあらゆるデバイス・アプリでご相談いただける体制を整えております。

1人で悩まず、ぜひ一度、不動産あんしん相談室までご相談ください。

電話:0120-619-099(通話料無料)

メール:お問い合わせフォーム

LINE:不動産あんしん相談室「LINE」お友達登録

まずは電話かメール、LINEでご連絡ください。初回相談は60分無料(その後30分毎に5,000円)

お申し込みは24時間受け付けておりますので、どうぞお気軽にご相談ください。